年会費無料でありながら、1.25%の高い還元率を誇る『REXカード』。

間違いなくお得な感じはするものの、

「実際に使ってみた感想を知りたい」

「もしかして何かデメリットってある?」

など、作る前に念のためいろいろ知っておきたい方も多いですよね?

そこでこの記事では、

- 専門家への独自調査

- REXカードユーザー100人へのアンケート

- 編集部によるクレジットカード会社へのリサーチ

などをもとに『100人に聞いたREXカードの評判とメリット』をご紹介します。

あわせて、「REXカードを作る前に知っておきたいデメリット」や「REXカード以外でおすすめの高還元カード」も解説しているので、ぜひ参考にしてくださいね。

先にREXカードの詳細を知りたい方や、「そもそもREXカードって何?」という方は「3. REXカードの基本情報:まとめ」をご覧ください。

なおこの記事では、クレジットカードに関する知識について専門家に監修を頂いています。※商品掲載欄の一部を除く

米国でMBA修得後帰国。外資系証券会社・投資顧問会社にて日本株アナリスト、ファンドマネジャーとして従事。子育て・介護のため独立して以来、大学・企業等で経済・金融・日本経済の講義からTOEIC・英語四技能などの資格取得を担当。

一方で主婦・三児の母・介護・成年後見人経験者としての立場から、家計・教育費・不動産投資・老後資金運用にかかわる個別相談・執筆も行う。

Outline

※ この記事は2021年1月時点の情報を参考にしています。

1. REXカードは本当にお得なの?

REXカードには、

- 年会費無料

- 還元率1.25%

などといった、数あるクレジットカードの中でも特に優れた特徴があります。

ただ、ほかのクレジットカードと比べ明らかに良すぎる分、何だか不安で「実際に使っている人の声を聞いてみたい」と思っていませんか?

そこで、この章では実際に使用しているユーザーの声をもとに、REXカードのメリット・デメリットについて解説していきます。

1-1. 100人に聞いたREXカードの評判とメリット

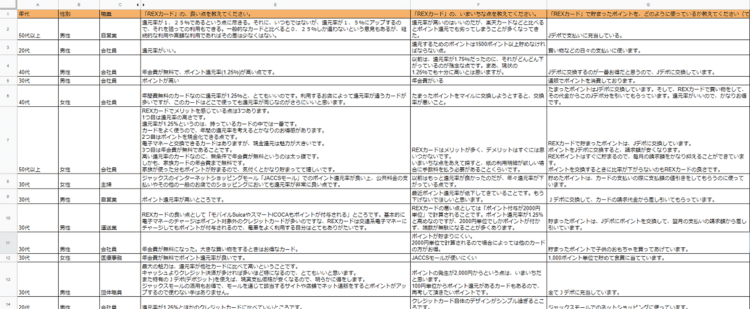

今回編集部ではREXカードユーザー100人にアンケート調査を実施。『REXカードを利用しての満足度』をお聞きました。その結果がこちらです。

Q. REXカードを作って満足していますか?

このように、過半数の方がREXカードを利用して満足していることが分かりました。

ここでは、満足している方の声で特に多かった、以下3つのメリットについて実際の口コミとあわせて解説していきます。

(※ 以下の票数は2つ以上回答している方の分も含めています。)

![]() 還元率が1.25%と非常に高い(94票)

還元率が1.25%と非常に高い(94票)

![]() ポイントが使いやすい(83票)

ポイントが使いやすい(83票)

![]() 海外旅行保険が充実している(34票)

海外旅行保険が充実している(34票)

それでは順に見ていきましょう。

還元率が1.25%と非常に高い

還元率が1.25%と非常に高い

満足している方の声で最も多かったのが、REXカードの最大の特徴である「還元率1.25%」という点です。

各種クレジットカードの平均還元率

各種クレジットカードの平均還元率

| カード | 平均還元率 |

| 年会費無料クレジットカード | 0.5〜1.0% |

| 年会費のかかる一般カード | 1.0〜1.5% |

| ゴールド・ブラックカード | 1.5〜2.0% |

表のように、年会費無料のクレジットカードでは還元率が1.0%あれば高いクラスに入る中で、REXカードはその数字を大きく上回っています。

ユーザーのコメント

ユーザーのコメント

還元率が1.25%というのは、持っているカードの中では一番高いです。 ポイントを貯めるために意識してカードを使っているので、年間の還元率を考えるとかなりお得感があります。

年会費無料のカードなのに還元率が1.25%なのがとても良いです。利用するお店によって還元率が異なるカードも多いですが、REXカードはどこで使っても同じ1.25%なので便利です。

このように「少しでもポイントが貯まりやすいカードがほしい!」という節約家の方に好評です。

ポイントが使いやすい

ポイントが使いやすい

次に多かった声が「貯まったポイントの使いやすさ」です。

ポイントによっては、

- 有効期限が短くすぐに使えなくなる

- 系列サービスでしか利用できない

などといったように、実際に使ううえで制約が多いものがみられる一方で、REXカードで貯まる「REXポイント」は非常に使いやすいのが魅力です。

- 有効期限が「2年間」と長め

… 特に期限を気にせず貯めることができる - 月のカード利用額を「1ポイント=1円」で値引きできる

… 用途が限定されず、ポイントが無駄になりにくい

ユーザーのコメント

ユーザーのコメント

ポイントを貯めることにより、決済費用からそのまま減額できるのが嬉しいです。たいていのポイントはマイルや商品交換に使うことになりますが、REXカードの場合は貯まったポイントをカード支払い分に充当できるので無駄になりません。

還元率が高いのでポイントが貯まりやすいのはもちろんですが、使いやすい点もほかのカードにはない魅力だと思います。事実上の現金として使えるポイントがやはり一番お得です。

以前使っていたカードも還元率は高かったのですが、ポイントの使い道が少なすぎて「無理やり使った」という感じがあり、お得感はあまり実感できませんでした。その点、REXカードはそのまま割引として使えるので便利ですね。

還元率の高さだけに目が行きがちですが、コメントにもあるようにお得なクレジットカードを選ぶうえでポイントの使いやすさは大切です。

「2. REXポイントの使い方」ではポイントを使う際に知っておきたいことについて解説しているのでぜひご覧ください。

海外旅行保険が充実している

海外旅行保険が充実している

最後に、あまり知られていないメリットとして「海外旅行保険が充実している」という声が多くあがりました。

海外旅行保険とは旅行中に起きた、

- 病気

- ケガ

など、日本の保険が適応されない海外での治療費を補償する付帯サービスのこと。

REXカードの海外旅行保険は治療費の補償上限金額が「200万円」と年会費無料のクレジットカードの中でトップクラスです。

代表的なカードの補償上限金額

代表的なカードの補償上限金額

| カード画像 |  |

|

|

|

|

|---|---|---|---|---|---|

| カード名 | REXカード | リクルートカード | 楽天カード | ビックカメラ Suica |

dカード |

| 補償上限金額 | 200万円 | 100万円 | 200万円 | 50万円 | 海外旅行保険なし |

| 保険の種類 | 自動付帯 | 利用付帯 | 利用付帯 | 自動付帯 | ー |

※ ご紹介している海外旅行保険は死亡・後遺障害については除きます。

ユーザーのコメント

ユーザーのコメント

年会費が永年無料にもかかわらず、海外旅行保険がここまでしっかりしているクレジットカードはなかなかないと思います。自動付帯な点も使いやすくてうれしいです。

ほかのクレジットカードにも海外旅行保険は付いていると思いますが、自動付帯で200万円のものはあまりなく、素晴らしいと思います。旅行に行くことが多いので、いざという時のために所持しています。

クレジットカードを選ぶ際はどうしても還元率やポイントに目が行きがちですが、海外旅行保険のような付帯サービスも知っているのと知らないのとでは大きく違います。REXカードは年会費無料のカードの中ではトップクラスの内容です。

また、表やコメントにあるように、REXカードの海外旅行保険は「自動付帯」なことも大きなメリットです。

「自動付帯」って何?

クレジットカードの海外旅行保険は、

・自動付帯

… 持っているだけで保険が有効になる

・利用付帯

… 旅行中に交通費などをカード払いすると保険が有効になる

の2つに分けられ、「利用付帯」の場合、カードごとで保険が適応される条件が異なります。

「自動付帯」のカードは条件による制限がなく、使い勝手の良さが魅力です。

1-2. REXカードを作る前に知っておきたいデメリット

ここまでご紹介したとおり、REXカードは非常にメリットの多いクレジットカードです。

しかし、少数ではあるもののアンケートで不満を感じている声があったことも事実です。

この章では、アンケートであがっていた以下2つのデメリットをご紹介します。

REXカードを作る前にこれらのデメリットをしっかりと把握しておきましょう。

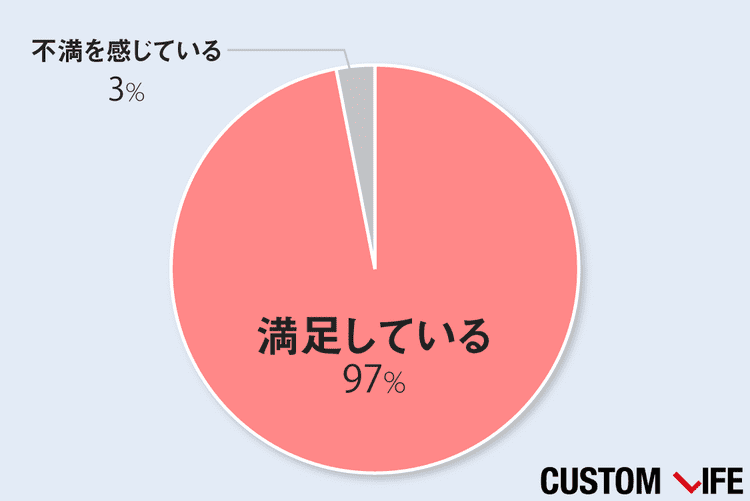

◆ 還元対象が2,000円単位

多くのクレジットカードは、100円単位で還元率に応じたポイントが付与されます。

その中で、REXカードは「還元対象が2,000円単位」のため、100円ごとに貯まるカードと比べ、ポイントを取りこぼしやすい傾向にあります。

REXカードと100円ごとのカードの違い

REXカードと100円ごとのカードの違い

ユーザーのコメント

ユーザーのコメント

ポイントの発生が2,000円からという点が、イマイチだと思います。 100円単位からポイント還元のあるカードが多いので、改善して頂きたいです。端数が切り捨てられるのはちょっともったいないですね…。

100円ごとのカードと比べて使い勝手が悪いのは事実ですが、このデメリットについて以下のような声もありました。

REXカードは「月の利用総額」でポイントが計算されるので、2,000円単位の付与でも実際ほとんど取りこぼしはありません。私のように多くの支払いをREXカードで決済している方は気にしなくていいと思いますよ。最大でも1,999円=24ポイント分を取りこぼすだけです。

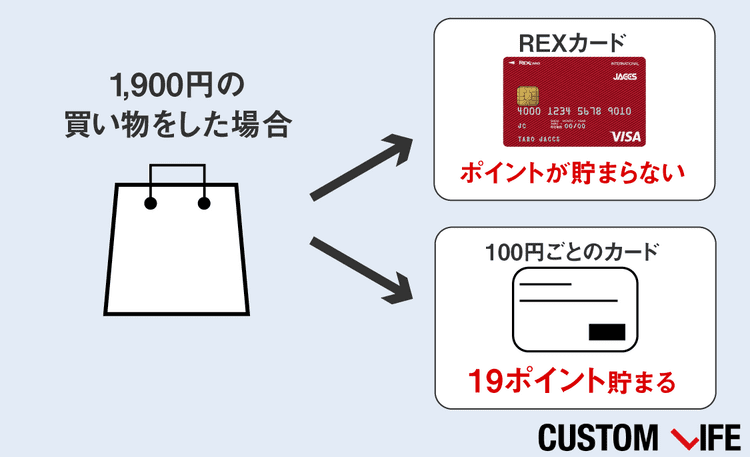

コメントにもあるように、還元金額の対象が「月の利用総額」のため、毎月まとまった金額を利用する方はこのデメリットを許容できるといえます。

還元金額の対象はクレジットカードによって「会計ごと」か「月の利用総額」に分かれます。

図のように「会計ごと」のカードは切り捨てられる分が多く、ポイントが貯まりづらいデメリットがあります。

(※ 図は100円ごとで還元ポイントを計算するカードの例です。)

その点、REXカードはご紹介しているとおり、「月の利用総額」なので安心してくださいね。

◆ 系列サービスでの還元率アップが少ない

次に、REXカードはほかの高還元カードに比べて、系列サービスでの還元率アップが少ないことがあげられます。

系列サービスでの還元率アップ例

系列サービスでの還元率アップ例

| カード画像 |  |

|

|

|

|

|---|---|---|---|---|---|

| カード名 | REXカード | リクルートカード | 楽天カード | ビックカメラ Suica |

dカード |

| 通常時の 還元率 |

1.25% | 1.2% | 1.0% | 1.0% | 1.0% |

| 系列サービス での還元率 |

最大1.75% | 最大4.2% | 最大13.0% | 最大11.5% | 最大5.0% |

※ 系列サービスでの還元率は旅行予約やポイントアップ期間など、限定的なシーンは除きます。

表のように、還元率が非常に高くなるカードが多い中、REXカードは系列サービスを利用しても最大1.75%とお得とはいいがたいです。

ユーザーのコメント

ユーザーのコメント

通常還元率の高さだけで見るとかなりお得なのですが、私の使い方だと結果的に楽天カードのほうがポイントを貯めやすいですね…。結局作ったはいいものの、財布に入れっぱなしになっています。

もちろん、常時1.25%の還元率はほかのカードにない大きなメリットですが、

- よく買い物をするお店がある

- 特定の通販サイトやサービスを使うことが多い

といった方は、REXカード以外を選んだほうがお得になることが多いので、注意してくださいね。

REXカードの系列サービスは以下の2つになります。

「JACCSモール」は経由して各種サイトを利用するだけでポイントが付与されるサービスです。

代表的なところでは、

- Amazon

- 楽天市場

- Yahoo!ショッピング

をJACCSモール経由で利用すると、通常の還元率とは別に0.5%分のポイントが追加で付与されます。

「価格.com安心支払いサービス」は、価格.comを経由した買い物の際に、

- 商品が到着しない場合、返金される

- カード番号をお店に知らせることなく決済できる

など、はじめて利用するお店でもトラブルの心配なく支払いができるサービスです。

REXカードを支払いカードに設定すれば還元率が1.5%にアップします。

系列サービスに特化したほかのカードには劣るものの、うまく活用すればポイントを上乗せすることができるので覚えておきましょう。

1-3. REXカードはこんな方におすすめ!

ここまで解説したメリット・デメリットを踏まえて、REXカードはこんな方におすすめです。

- 決まったお店やサービスを利用しない、とにかく還元率の高いカードがほしい方

… 年会費無料で基本還元率1.25%は数あるカードの中でも最高峰

- 海外旅行に行くことの多い方

… 海外旅行保険が自動付帯なうえ金額も高いので、持っているだけで安心

REXカードは、

- 還元率の高さ

- ポイントの使いやすさ

などから、はじめて作る方でも活用しやすいクレジットカードです。

そのため、上記が当てはまる方には、編集部が自信を持っておすすめしますよ。

当てはまらない方も「4. REXカード以外でおすすめの高還元カード3選」の章でほかの高還元クレジットカードをご紹介しているので、ぜひご覧ください。

クレジットカードは申請者の収入にもよりますが、2枚以上作ることも可能です。

そのため、「どのカードにすればいいか決められない」という方は、複数枚作ってしまうのがおすすめです。

複数枚あっても、家計簿アプリ「マネーフォワード」と連携させれば管理も楽ですよ。

マネーフォワードは銀行口座やクレジットカード、ポイントカードなどを一括管理できるアプリです。

クレジットカードを連携させれば、

- 日ごとの利用金額

- 現在のポイント残高

など、アプリを見るだけで知ることができるので、管理するうえで非常に役立ちますよ。

2. REXポイントの使い方

「1-1. 100人に聞いたREXカードの評判とメリット」でご紹介したようにREXカードで貯まるREXポイントは、

- 有効期限が「2年間」と長め

- 月のカード利用額を「1ポイント=1円」で値引きできる

といったように使いやすいことが魅力です。

ただ、ほかのクレジットカードと異なり、ポイントを利用する際はいくつか手順を踏む必要があります。

REXポイントを利用する際の手順

REXポイントを利用する際の手順

図のように、サイト上でREXポイントを「Jデポ」と交換することで、はじめて値引きポイントとして利用できるようになります。

(※ Jデポへの交換が反映されるのは翌月以降になります。)

ただし、

- 1,500ポイント単位での交換のみ

… メインの1枚で利用しないとなかなか交換できない - Jデポに交換した時点で有効期限は3ヶ月になる

… 期間中のカード支払いのみに値引きが適応される

といった点には注意しましょう。

REXポイントはマイルに交換することもできるが…

REXポイントは利用額の割引に使う以外では、ANAマイルに交換することもできます。

しかし、「1,500 REXポイント=300 ANAマイル」というレートでの交換になってしまい、あまりお得とはいえません。

そのため、REXポイントは「1ポイント=1円」でカード利用額の値引きに利用するのがおすすめですよ。

マイルを貯めたい方は以下の記事でおすすめのクレジットカードをご紹介しているので、ぜひ参考にしてくださいね。

この記事では、マイルが貯まりやすいおすすめのクレジットカードや、マイルクレカのメリット・デメリットをご紹介しています。

3. REXカードの基本情報:まとめ

年会費無料ながら1.25%という驚異の還元率を誇る「REX CARD」。

- JACCSモールの利用で1.75%還元

- 貯まったポイントはカード利用金額から値引き

など、ポイントが貯まりやすいだけでなく、使いやすさも魅力のカードです。

また、ジャックスカードの基本サービスであるレジャー施設での優待や、国内・海外旅行の予約も利用することができます。

- なんばグランド花月

- VR PARK TOKYO

- カラオケ ビッグエコー

- カラオケの鉄人

- TOHOシネマズ

- イオンシネマ

- 東京スカイツリー

- レゴランド

- としまえん

- 富士サファリパーク

- よみうりランド

…など

【年会費】永年無料

【発行スピード】7~14日

【限度額】10〜50万円

【ポイント還元率】1.25%

【還元対象金額】月の利用総額

【海外旅行保険】200万円(自動付帯)

【ポイント名】REX POINT

【ポイント交換】

1ポイント=1円として利用可能

【国際ブランド】VISA、Mastercard

【付帯電子マネー】なし

さらに、

- ETCカード

- 家族カード(最大3枚まで)

を無料で発行できるので、これらが必要な方にもおすすめできるクレジットカードですよ。

REXカードではカード到着後、3ヶ月間の利用金額に応じて「Jデポ」をプレゼントするキャンペーンを行っています。

| 3ヶ月間の利用金額 | 付与されるJデポ |

| 5万円以上7万円未満 | 1,000ポイント |

| 7万円以上10万円未満 | 2,000ポイント |

| 10万円以上 | 3,000ポイント |

REXカードで月々の固定費や日ごろの買い物を決済すれば、簡単に達成できる金額なので、ぜひポイントを手に入れてくださいね。

4. REXカード以外でおすすめの高還元カード3選

ここまでREXカードについて詳しく解説してきました。

しかし、この記事を読んでいて「REXカードって、もしかして自分に合っていないかも?」と思った方も多いのではないでしょうか。

そこでこの章では、

- 還元率が高くポイントを貯めやすい

- 貯まったポイントが使いやすい

という基準で厳選した「REXカード以外でおすすめの高還元クレジットカード」をご紹介します。

おすすめの高還元クレジットカード3選

おすすめの高還元クレジットカード3選

どれもライフスタイルに合えばREXカードに劣らないお得なカードなので、ぜひ参考にしてください。

◆ リクルートカード

HOTPEPPERグルメやじゃらんなど、リクルートが提携しているさまざまなサービスをお得に利用できる「リクルートカード」。

- 基本ポイント還元率が1.2%

- リクルートサービス利用で最大4.2%ポイント還元

など、年会費無料ながらポイントの貯まりやすい点が魅力です。

さらに、電子マネーチャージ時でも還元率が1.2%という、ほかのカードにないメリットを備えています。

◆ ユーザーの口コミ

どこで使っても1.2%貯まるので、大満足です。貯まったポイントはPontaポイントとしても利用できるので、使い道が多くとても便利です。

還元率が1.2%と高く、貯まったポイントでCDや家電を購入することもできます。また、リクルートが運営するポンパレモールで日用品も揃えられるので、ほぼ毎日得した気分です。

居酒屋を予約するときは「HOTPEPPERグルメ」で、ホテルを予約するときは「じゃらん」でと、普段からサービスを利用しているので自然とポイントが貯まっていきます。

【年会費】永年無料

【発行スピード】3〜5日

【限度額】10〜100万円

【ポイント還元率】1.2%

【還元対象金額】月の利用総額

【海外旅行保険】100万円(利用付帯)

【ポイント名】リクルートポイント

【ポイント交換】

1ポイント=他社の1ポイントとして交換可能

【国際ブランド】JCB、VISA、Mastercard

【付帯電子マネー】なし

リクルートカードに関してさらに詳しく知りたい方は、以下の記事をご覧ください。

この記事では、リクルートカードのメリットやデメリットなどカードの詳しい情報を解説しています。

◆ 楽天カード

楽天市場での買い物でポイントが最大13倍になる「楽天カード」。

- 楽天市場での基本還元率が3%

- 楽天Edyへの電子マネーチャージで0.5%還元

など、楽天のサービスを多く利用する方はぜひとも持っておきたい1枚です。

さらに、QRコード決済の「楽天ペイ」で支払いをすると、クレカポイントとは別に200円ごとに1ポイント貯まるので、とてもお得ですよ。

◆ ユーザーの口コミ

「楽天カード」は、入会時のキャンペーンやその後の特典なども含め、ポイントが貯まりやすい仕組みになっています。また、専用アプリがあるので、支払額やポイントの管理がしやすいのも嬉しいです。

楽天グループでの利用をすれば、かなりのスピード感でポイントが貯まっていきます。さらに、楽天銀行などのサービスも併用していると、加速度的にポイントが貯まりますよ。

楽天市場をよく使うので、迷わず「楽天カード」にしました。ネットだけではなく、マクドナルドやプロントなどでもポイントが貯まるので、とても重宝しています。

【年会費】永年無料

【発行スピード】5〜7日

【限度額】100万円

【ポイント還元率】1.0%

【還元対象金額】月の利用総額

【海外旅行保険】200万円(利用付帯)

【ポイント名】楽天スーパーポイント

【ポイント交換】

1ポイント=1円として利用可能

【国際ブランド】JCB、VISA、Mastercard、AMEX

【付帯電子マネー】楽天Edy

この記事では、実際の口コミ評判をもとに「楽天カードがお得な理由」を徹底解説しています。

◆ ビックカメラ Suicaカード

年1回の利用で年会費が無料になる「ビックカメラ Suicaカード」。

- Suicaへのオートチャージで1.5%還元

- アトレなど駅直結施設の利用でポイントが貯まる

など、ポイントが貯まりやすいほか、1ポイント=1円でSuica残高にチャージできる利便性の高さが魅力です。

また、ビックカメラで買い物をすると10%ポイント還元されるので、家電などの大きい買い物でもお得にポイントを貯めることができますよ。

◆ ユーザーの口コミ

Suicaにチャージするだけで都度ポイントが貯まるのは、とても嬉しいです。通勤定期も「ビックカメラ Suicaカード」を使っていますが、電車に乗っているだけでポイントが貯まり続けるので、とてもお得ですよ。

Suicaのオートチャージで自動的にポイントが貯まるのは、とてもありがたいです。仕事柄、電車で移動することが多いので、ポイントがどんどん貯まるのは嬉しいです。

貯まったポイントが、ビックカメラのポイントにもSuicaのポイントにも、どちらにも交換することができるので、ポイントの貯まりやすさ・使いやすさ合わせてとても便利です。

【年会費】初年度無料(2年目以降も年1回利用で無料)

【発行スピード】即日発行あり

【限度額】10〜80万円

【ポイント還元率】1.0%

【還元対象金額】会計ごと

【海外旅行保険】50万円(利用付帯)

【ポイント名】JRE POINT、ビックポイント

【ポイント交換】

1ポイント=1円として利用可能

【国際ブランド】JCB、VISA

【付帯電子マネー】Suica

この記事では、おすすめのSuica付きクレジットカードやSuicaが付くことのメリットをご紹介しています。

ここでREXカードを含めたおすすめクレジットカードを、ひと目で比較できるようにまとめておきます。

おすすめの高還元クレジットカード

おすすめの高還元クレジットカード

| 商品画像 |  |

|

|

|

|---|---|---|---|---|

| カード名 | REX CARD | リクルート カード |

楽天カード | ビックカメラ Suica カード |

| 還元率 | 1.25% | 1.2% | 1.0% | 1.0% |

| JCB | ー | ◯ | ◯ | ー |

| VISA | ◯ | ◯ | ◯ | ◯ |

| Mastercard | ◯ | ◯ | ◯ | ◯ |

| AMEX | ー | ー | ◯ | ー |

| 電子マネー | なし | なし | 楽天Edy | Suica |

| 公式サイト |

また、以下の記事では、還元率以外の観点からもオススメのクレジットカードをご紹介しているので、ぜひ参考にしてくださいね。

この記事では、2019年おすすめのクレジットカードやカードに関する基礎知識をご紹介します。

5. REXカードに関するよくあるQ&A

最後に、REXカードに関するよくある質問をQ&A形式でご紹介します。

ぜひ、気になる質問からチェックしてみてくださいね。

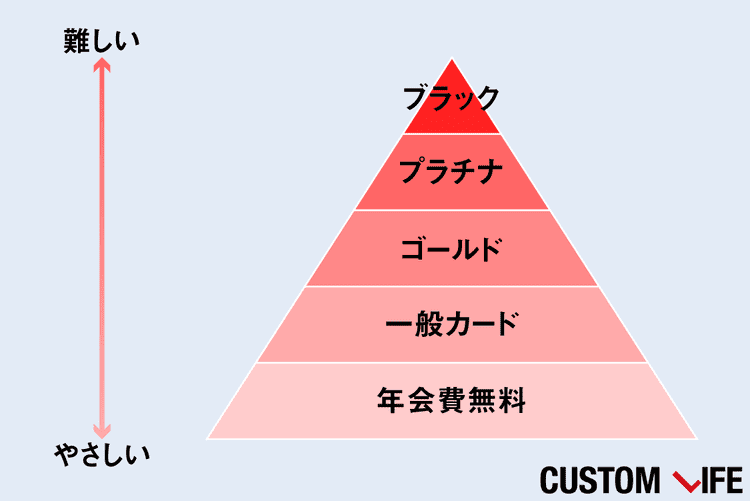

Q1. REXカードの審査って厳しいの?

審査がやさしいといわれている年会費無料カードなので、比較的作りやすいクレジットカードです!

REXカードにメリットが多い分、「何だか審査が厳しそう…」と不安に感じている方も多いですよね?

ただ、クレジットカードの審査の難易度は還元率や付帯サービスではなく、「グレード」によって変わってきます。

クレジットカードのグレードと審査の難易度

クレジットカードのグレードと審査の難易度

図のようにクレジットカードのグレードは、

- 年会費無料カード

- 一般カード(年会費有料)

- ゴールドカード

- プラチナカード

- ブラックカード

といった5つに大きく分けられますが、このうち、REXカードは最も審査のやさしい「年会費無料カード」です。

そのため、審査について特別不安になる必要はありませんよ。

この記事では、クレジットカードの審査基準や、審査に通りやすいおすすめカードをご紹介します。

Q2. REXカードにゴールドはあるの?

REXカードにゴールドカードはないので、興味のある方はほかのカードを検討しましょう!

REXカードにゴールドカードやステータス性の高い上位カードは存在しません。

ただ、ご紹介しているとおりREXカードは非常にお得なカードなので、普段使いではゴールドカードに劣らないクレジットカードです。

しかし、ゴールドカードには、

- 社会的ステータスを示せる

- 各空港ラウンジが無料で利用可能

- 特定のサービス利用時の還元率が高い

などといった、REXカードにはないメリットが多数あるのも事実です。

以下の記事では「ゴールドカードのメリット・デメリット」や、「おすすめのゴールドカード」をご紹介しているので、気になる方はぜひ参考にしてくださいね。

この記事では、高還元率でステータス性の高いおすすめのゴールドカードや、ゴールドカードのメリット・デメリットをご紹介します。

Q3. REXカードは電子マネーチャージもお得?

電子マネーチャージでの利用はほかのクレジットカードのほうがお得です!

REXカードは、

- Suica

- ICOCA

には通常時と同様に1.25%の還元率でチャージができますが、それ以外に関してはポイント付与対象外になります。

また、SuicaやICOCAチャージにはそれぞれ「ビックカメラ Suicaカード」のような特化したカードがあり、こちらを使うほうがお得です。

そのため、電子マネーチャージ用としてREXカードを作るのはおすすめできません。

電子マネーチャージ用としては、この記事でご紹介している「リクルートカード」もおすすめです。

リクルートカードはSuicaやICOCAに限らず、

- 楽天Edy

- nanaco

といったあらゆる電子マネーに還元率1.2%でチャージできるので、お得に使えますよ。

Q4. 落としたり盗まれたときの補償はあるの?

紛失や盗難、インターネットでの不正利用に対応する付帯保険サービスがあるので安心してくださいね!

REXカードは海外旅行保険以外の付帯保険サービスも充実しているので、万が一、紛失や盗難にあったとしても安心です。

- カード盗難保険

… 紛失や盗難による不正利用の損害金額を届け出から前後121日間補償する

- ネットあんしんサービス

… インターネットでの不正利用の損害金額を90日前までさかのぼって補償する

このように、万全の補償体制なので、年会費無料だからといって不安になることはありませんよ。

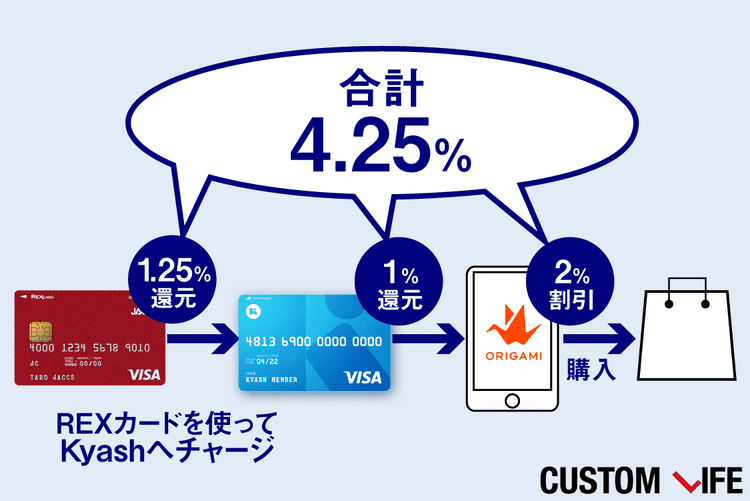

Q5. REXカードをさらにお得に使う方法ってある?

決済アプリ「Kyash」や各種QRコード決済と組み合わせて使うのがおすすめですよ!

REXカードを、

- 決済アプリ「Kyash」

- 各種QRコード決済

と組み合わせることで、さらに還元率を上げることができます。

さらに還元率を上げる方法 《具体例》

さらに還元率を上げる方法 《具体例》

① 還元率1.25%の「REXカード」と還元率1.0%の「Kyash」を連携させる

…この2つで合計還元率2.25%

② 2%割引になるQRコード決済の「ORIGAMI PAY」と「Kyash」を連携させる

…「Kyash」の2.25%とあわせて、合計4.25%

この方法について詳しくは以下の関連記事で解説しているので、ぜひご覧くださいね。

この記事では、還元率の高いおすすめクレジットカードや、還元率を上げる方法をご紹介しています。

Q6. 以前は還元率1.75%だったって本当?

発行当初は1.75%で、少しずつ下がって現在の1.25%になっています!

ご質問のとおり、REXカードは発行当初は1.75%の還元率でしたが「1.75% → 1.5% → 1.25%」と、少しずつ下がっていった経緯があります。

そもそも、REXカードに限らず、

- 規模が小さい

- クレジットカードサービスを始めて間もない

といったカード会社が、知名度の低さをカバーする目的で還元率を高く設定していることが多いです。

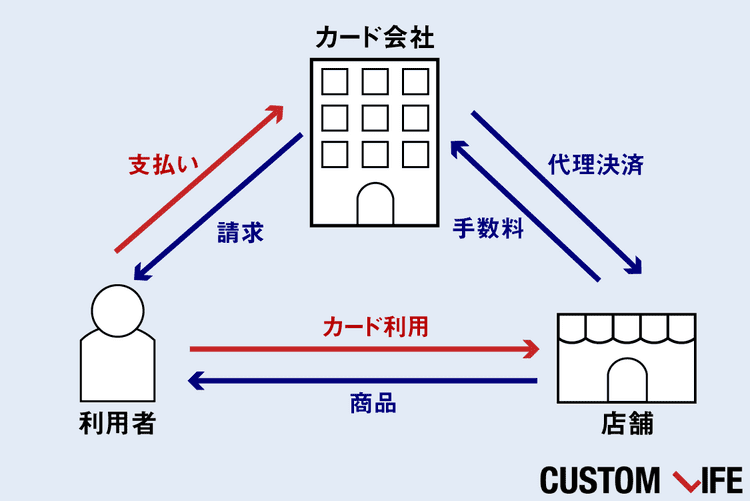

カード会社は入会者数を増やし、より多くの方に利用してもらうことで収益を上げていく仕組みになっています。

カードを使って買い物ができるのは「カード会社が店舗に対して、一時的に利用者に代わって支払いをしている」ためです。

店舗側は「利用者に持ち合わせがなくても買い物をしてもらえる」というメリットを得る代わりに、カード会社に手数料を支払っています。

カード会社はこの手数料で収益を得ており、利用者に還元するポイントもここから捻出しています。

そのため、知名度が上がってくると、

- 新規募集を停止する

- 還元率を今までよりも低くする

といった処置をすることがあり、REXカードもこうしたことから現在の還元率になったのが予測されます。

6. まとめ

いかがでしたか? ここまでREXカードについてご紹介してきました。

もう一度、REXカードのメリット・デメリットや、どんな方におすすめできるカードなのかについて、おさらいします。

REXカードのメリット

![]() 還元率が1.25%と非常に高い

還元率が1.25%と非常に高い

![]() ポイントが使いやすい

ポイントが使いやすい

![]() 海外旅行保険が充実している

海外旅行保険が充実している

REXカードのデメリット

REXカードはこんな方におすすめ

- 決まったお店やサービスを利用しない、とにかく還元率の高いカードがほしい方

… 年会費無料で基本還元率1.25%は数あるカードの中でも最高峰

- 海外旅行に行くことの多い方

… 海外旅行保険が自動付帯なうえ金額も高いので、持っているだけで安心

また、改めてREXカードの詳細を見たい方は「3. REXカードの基本情報:まとめ」をご覧ください。

この記事の参考情報

この記事の参考情報

国際ブランド

信用情報機関

団体

関連サービス

還元率が1.25%なことがとにかく良いです。1.0%のカードと比べて0.25%しか変わらないという意見もありますが、継続的に使っていけば、その差は決して小さくありません。